Puntos destacados

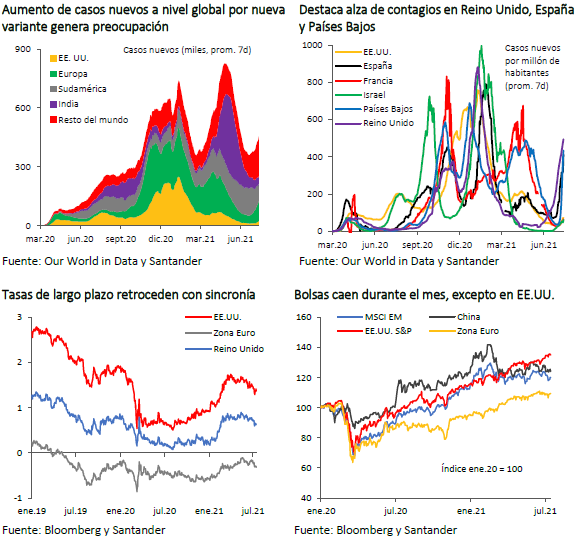

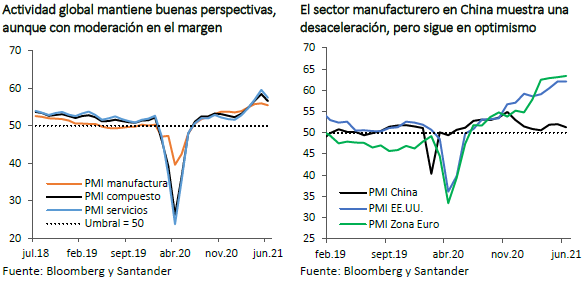

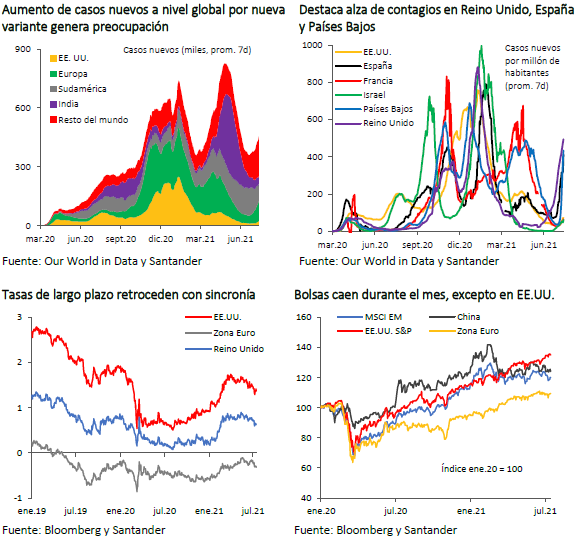

- Apertura global se ve amenazada por la propagación de la variante Delta y el aumento de contagios a nivel mundial. Los datos de actividad, sin embargo, siguen recuperándose, aunque con una moderación en el margen.

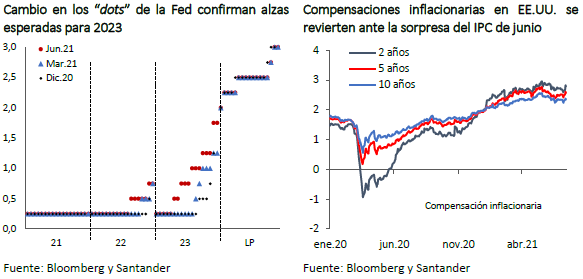

- Política monetaria de los principales bancos centrales mantiene sesgo expansivo. En respuesta, tasas largas caen de manera importante en las últimas semanas. Con todo, sorpresas al alza en los precios de EE.UU. vuelven a generar preocupación por la inflación.

- En Chile, la actividad en mayo fue impulsada por el inédito aumento del comercio. Las marcadas diferencias de recuperación entre sectores, la debilidad del mercado laboral y los riesgos de la pandemia ponen una señal de alerta sobre el proceso de recuperación a mediano plazo. Mantenemos nuestra proyección de crecimiento de 8% para 2021.

- La inflación seguirá avanzando moderadamente en los próximos meses. Incidida por las alzas en los precios internacionales de los combustibles. La recomposición de inventarios ha permitido contener nuevas presiones. Mantenemos nuestra estimación de inflación anual en 3,7% al cierre del año.

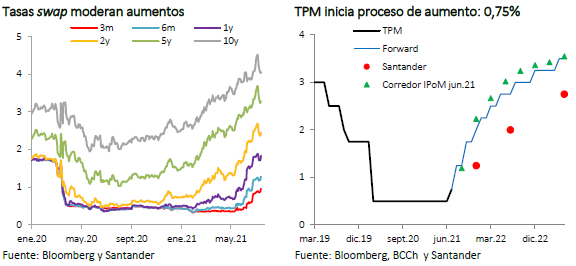

- El Banco Central comenzó el retiro del estímulo monetario en línea con lo esperado. La Tasa de Política Monetaria aumentó a 0,75%. El sesgo algo más expansivo del comunicado hace prever que el proceso de normalización procederá de manera pausada. No descartamos que la tasa se mantenga inalterada en la siguiente reunión a fines de agosto.

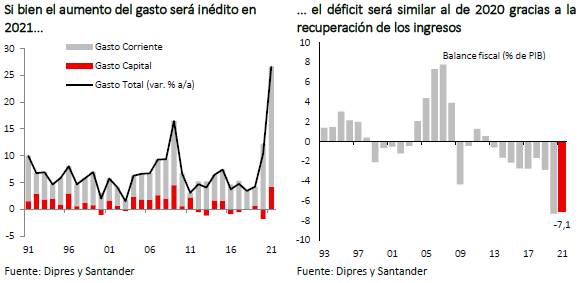

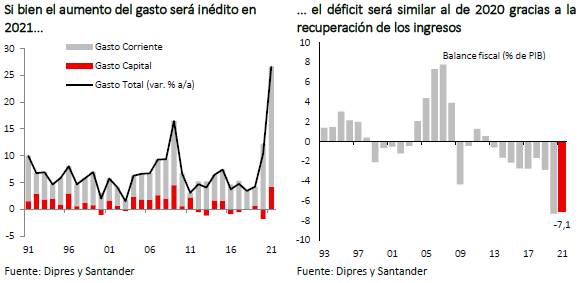

- Abultado déficit fiscal para este año implicará mayor emisión de deuda. Según las nuevas estimaciones de Hacienda el déficit alcanzaría 7,1% de PIB en 2021, incidido por el gasto que superaría 30% de PIB. Las necesidades de financiamiento ascienden a US$ 36.000 millones, por lo que se emitirán US$ 8.000 millones adicionales a lo anunciado a comienzos de año.

Descargar PDFA raíz de la incipiente nueva ola de contagios, mercados globales moderan optimismo

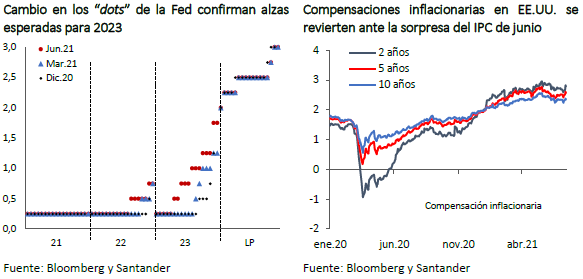

Las favorables perspectivas de recuperación mundial se han visto mermadas en las últimas semanas debido a la evolución de la pandemia. Varias economías, muchas de ellas ad-portas de sus reaperturas, se vieron forzadas a posponerlas debido a la incertidumbre por la propagación de la variante Delta y el rápido aumento de contagios. A pesar de ello, los países ya tienen una adaptación ganada en cuanto al manejo de los confinamientos, por lo que las expectativas hacia fines de año siguen siendo positivas, sustentadas además por el avance en el proceso de vacunación. En este contexto, el dólar global ha seguido fortaleciéndose (DXY: 2%) y, a excepción de EE.UU. (S&P: +3%; Dow Jones: +2%), los índices bursátiles retrocedieron (MSCI Emergente y Latam: -3%; China: -2%; destaca España:-6%). Por su parte, tanto la Reserva Federal de EE.UU. (Fed) como el Banco Central Europeo (BCE) han insistido en que los incipientes brotes inflacionarios son de carácter transitorio, por lo que prevén mantener los estímulos monetarios por un tiempo aún prolongado. Esto ha llevado a que las tasas de largo plazo de las principales economías profundicen sus caídas (10Y: -12pb en promedio). Las expectativas de inflación se han mantenido contenidas pero, al cierre de este informe, la sorpresa al alza del IPC en EE.UU. ha sembrado inquietud.

A comienzos de junio, y como forma de darle más espacio a su política monetaria, el BCE modificó su objetivo inflacionario, desde un techo de 2% hacia uno simétrico en torno al 2%, similar a lo anunciado por la Fed en el simposio de banqueros centrales de Jackson Hole hace un año (agosto 2020). A su vez, en el marco de la cumbre del G20, Christine Lagarde anticipó cambios importantes sobre la orientación del estímulo monetario en la próxima sesión del Consejo de Gobierno del 22 de julio, para apoyar a la economía europea una vez finalizado el programa actual de bonos de emergencia (US$ 2,2 billones) en 2022.

La Minuta de la última reunión del FOMC de la Fed dejó en claro que -a pesar de la corrección en la proyección de crecimiento para 2021 (de 6,5% a 7,0%) y las sorpresas inflacionarias de abril y mayo- el inicio de alzas en la tasa de referencia no se dará en el corto plazo, como lo muestran los “dots”. Si bien el mercado internalizó el mensaje en su momento, tras la nueva sorpresa del IPC de junio (0,9% vs 0,5% esperado) -que llevó la medida anual a 5,4%, máximo nivel desde 2008-, el nerviosismo volvió a surgir y se frenó la caída observada en las tasas largas (retornando a niveles cercanos a 1,4%). Las compensaciones inflacionarias también reaccionaron al alza, revirtiendo en parte la moderación de las últimas semanas. Hacia adelante, la atención estará puesta en los anuncios por el lado del programa de compra de activos (tapering), que se espera tenga modificaciones ya en esta segunda parte del año.

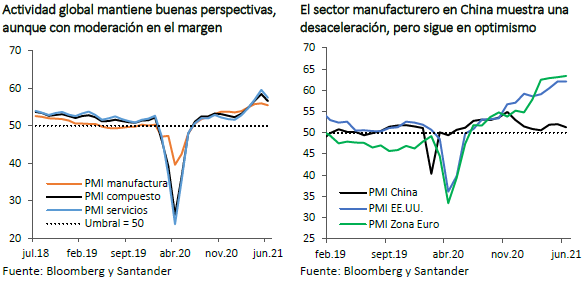

Con matices, los indicadores de actividad de junio continúan dando señales de optimismo y reflejan la recuperación del crecimiento económico en las principales regiones. En EE.UU. los índices PMI se moderaron luego de alcanzar máximos en mayo (Markit manufactura: de 62,6 a 62,1 y servicios: de 64,8 a 64,6; ISM manufactura: de 61,2 a 60,6 y servicios: de 64,0 a 60,1) y la confianza de consumidores repuntó (Conference Board: 127,3 vs. 119 previsto). La lectura final del PIB del 1T21 confirmó un crecimiento de 6,4%, con un consumo personal expandiéndose a 11,4% como respuesta a la ayuda recibida por las familias durante la pandemia. Por su parte, si bien la tasa de desempleo subió a 5,9% (5,6% esperado) y los subsidios iniciales de desempleo decepcionaron en los últimos registros (373.000 vs. 350.000 previstos), éstos se encuentran en los niveles más bajos desde el inicio de la pandemia y la sustantiva creación de empleos brindó positivas señales respecto a la recuperación del mercado laboral (ADP: 692.000 vs. 600.000 esperados; nóminas no agrícolas: 850.000 vs. 720.000).

En Europa, los PMI sorprendieron al alza (manufactura: 63,4 vs 63,1; servicios: 58,3 vs. 58,0) y las ventas minoristas se desaceleraron menos que lo previsto (9,0% vs. 8,2% esperado). Posiblemente afectada por los recientes brotes de contagios, la encuesta ZEW de expectativas de crecimiento económico muestra una caída desde 81,3 a 61,2 en julio, alejándose del máximo alcanzado en mayo (84,0). Al no registrarse sorpresas desde el lado inflacionario (1,9% y 0,9% la inflación total y subyacente, ambas en línea con lo esperado), el frente sanitario vuelve a ser la mayor preocupación en el viejo continente.

En el caso de China, la moderación de los indicadores de actividad fue mayor a la prevista (Caixin manufactura: desde 52,0 a 51,3; Caixin servicios: desde 55,1 a 50,3), destacando el retroceso del componente de servicios, el cual está muy próximo a caer en pesimismo (neutralidad = 50). Lo anterior, en línea con la cifra del PIB del segundo trimestre conocida ayer (7,9% vs 8,0% esperado), que confirma la señal de una desaceleración del gigante asiático (18,3% en el 1T21), a pesar de las cifras del comercio exterior que aún mantienen un alto dinamismo (exportaciones: 32,2% a/a vs. 23,0% esperado; importaciones: 36,7% vs. 29,5% esperado). Respecto de la inflación, si bien los índices disminuyeron en junio (IPC: 1,1% vs. 1,3% previo; IPP: 8,8% vs. 9,0% anterior), los agregados monetarios aún muestran señales mixtas (M1: 5,5% vs. 6,0% previsto; M2: 8,6% vs. 8,2% esperado). Por último, y a diferencia de sus pares occidentales, el Banco Popular de China decidió reducir la tasa de encaje en 50pb (a 12,0%) como una de las medidas para estimular el crédito y reimpulsar la economía.

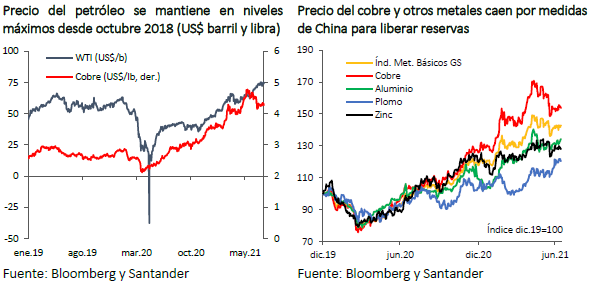

Precios de las materias primas se mueven en direcciones opuestas

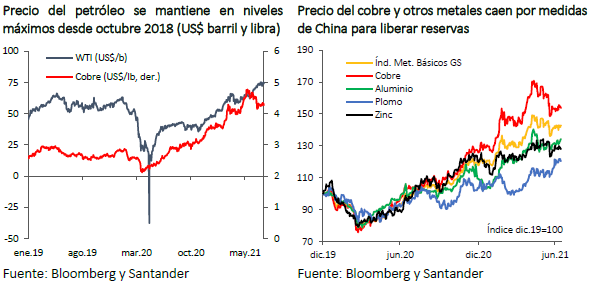

El precio del petróleo ha tenido un sustantivo repunte en las últimas semanas, empujado por una demanda más boyante y una oferta contenida por los acuerdos de recorte de producción de la OPEP ampliada. Así, el valor del WTI llegó a superar US$ 76 el barril a comienzos de julio ante el preacuerdo de Arabia Saudita y Rusia para aumentar solo de forma acotada la producción, pero luego se ha moderado a niveles en torno a US$ 73 debido a la objeción de Emiratos Árabes Unidos (EAU) al acuerdo, por considerar insuficiente su cuota de producción y también a la caída en las importaciones de petróleo de China en junio (-2%), su menor nivel en el año. Adicionalmente, los inventarios de petróleo de EE.UU. -el mayor consumidor mundial-, siguen cayendo aceleradamente y se ubican por debajo de la parte media del rango de los últimos cinco años.

A diferencia del petróleo, el precio del cobre se ha corregido a la baja y en las últimas semanas ha fluctuado en un rango entre US$ 4,2 y US$ 4,3 la libra. La significativa corrección de su precio obedece principalmente a las medidas que está tomando China para controlar los valores de los metales básicos, liberando reservas estatales. Se estima que las reservas de cobre chinas ascenderían a dos millones de toneladas, representando el 8% de la oferta anual de cobre mundial. A lo anterior se agrega la desaceleración de la actividad china en el segundo trimestre; la apreciación del dólar y el resurgimiento de algunos temores de los inversionistas sobre las perspectivas para la recuperación de la economía a nivel global, dada la expansión de nuevos brotes de coronavirus por la variante Delta.

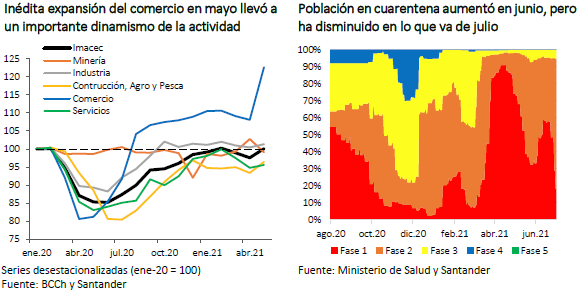

Desbalanceada recuperación de la actividad, impulsada por el consumo

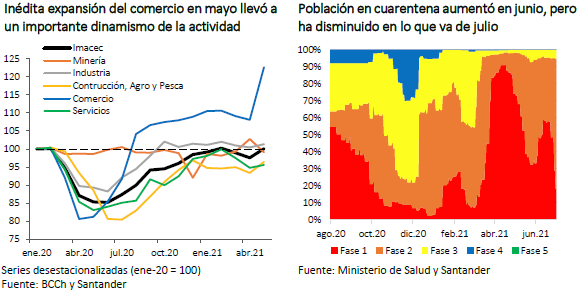

Tras dos meses consecutivos de contracciones debido a las restricciones de movilidad, la actividad mostró una rápida recuperación en mayo (Imacec: 2,6% m/m; 18,1% a/a), fuertemente incidida por el comercio (13,4% m/m). El resto de los sectores, si bien tuvieron avances moderados, permanecen por debajo de los niveles que tenían previo a la pandemia y con brechas relevantes respecto de las tendencias que traían hasta 2019 (ver nota técnica: Heterogeneidad del proceso de recuperación).

El fuerte salto del comercio reflejó el impulso al consumo gracias a las medidas de apoyo estatal a los hogares (IFE) y al tercer retiro de fondos de pensiones, que en mayo significó inyecciones de liquidez por US$ 11.500 millones. Esto coincidió, además, con un “cyberday” a finales de mes, el que se produjo en un contexto donde el sector comercio había mostrado gran adaptación a las condiciones impuestas por la pandemia.

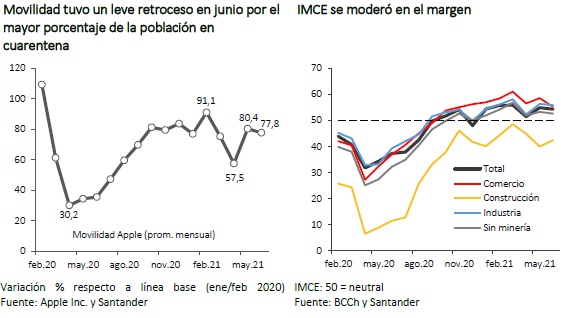

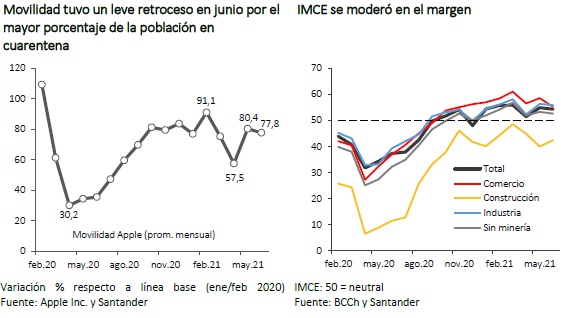

Durante junio una fracción importante de la población volvió a cuarentena, lo que se reflejó en un retroceso de la movilidad (78% vs. 80% en mayo). Esto podría haber tenido un impacto en el margen en sectores como servicios y construcción. Por otra parte, es posible que una fracción relevante del shock de liquidez haya tenido un efecto transitorio en el consumo y que en los próximos registros veamos una cierta moderación que incidiría en el comercio. De hecho, el IMCE del sector tendió a retroceder en el último registro, aunque se mantuvo por sobre el pivote neutral, a la vez que datos semanales de la Cámara de Comercio de Santiago mostraron un descenso. Con todo, las ventas de automóviles nuevos siguieron muy fuertes (35.000 unidades). Así, estimamos que el Imacec de junio habría tenido un leve avance respecto de mayo, lo que sumado a las bajas bases de comparación redundará en una expansión anual en torno a 17%.

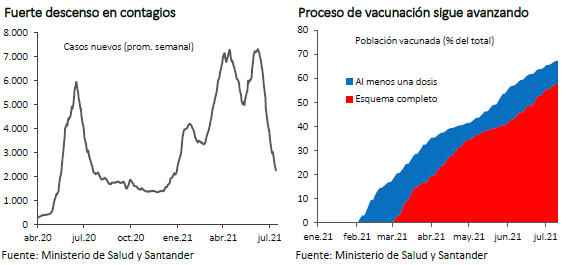

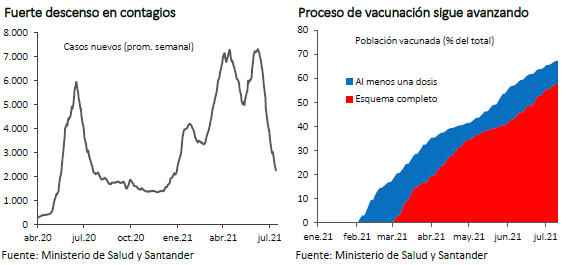

Hacia delante, el avance en el proceso de vacunación, la disminución en los contagios en las últimas semanas y el progresivo levantamiento de las cuarentenas permitirán que la actividad continúe recuperándose, sobre todo en los sectores más rezagados. Con todo, persisten riesgos sanitarios muy relevantes debido a la posible pérdida de eficacia de algunas vacunas y la eventual propagación de la variante Delta. Por su parte, es probable que el impacto del shock de liquidez se vaya disipando, en un contexto donde el mercado laboral sigue rezagado. Dado lo anterior, mantenemos nuestra previsión para el crecimiento del PIB del año entre 7,5% y 8,5%.

A mediano plazo, un crecimiento sostenible de la actividad requiere un rebalanceo de la demanda. En particular, es necesario que la inversión se recupere y logre continuar expandiéndose en un escenario complejo, caracterizado por incertidumbre política, condiciones financieras más estrechas y empresas altamente apalancadas.

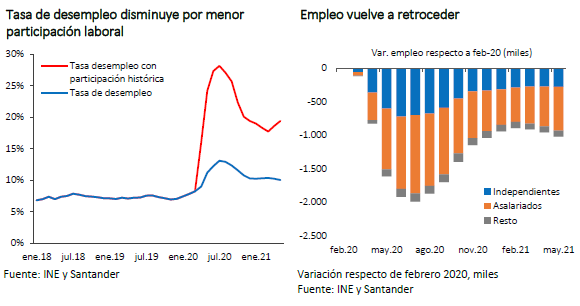

Mercado laboral pierde fuerza

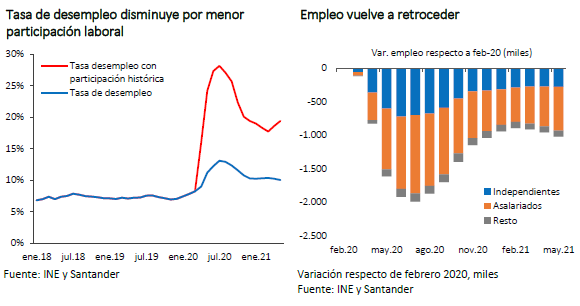

Aun cuando la tasa de desempleo de mayo se redujo hasta 10%, el mercado laboral dio nuevas muestras de debilidad, con caídas tanto de la fuerza de trabajo como del empleo. Este último disminuyó en más de 60.000 puestos de trabajo respecto del trimestre móvil terminado en abril, principalmente asalariados. Con ello, se mantiene una brecha de cerca de un millón de empleos menos de los que había en marzo de 2020, antes de la pandemia.

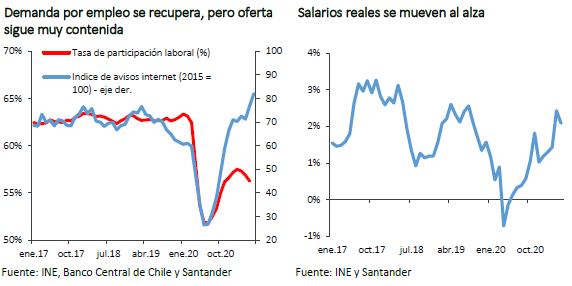

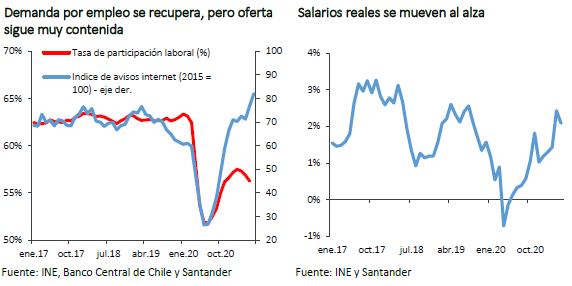

El nuevo retroceso en la participación laboral (56,3% vs- 56,9% en abril y 62,7% en mayo de 2019), si bien coincidió con las nuevas cuarentenas, ha sido motivo de debate. Este fenómeno -que también se ha suscitado en otros países- tiene varias causas, incluyendo el temor al contagio, los requerimientos de cuidados en el hogar, las dificultades para la postulación a puestos de trabajo por las restricciones a la movilidad y la incertidumbre que generan los avances y retrocesos en el desconfinamiento. Todo ello en un contexto donde las mayores ayudas fiscales y las inyecciones de liquidez permiten esperar mejores condiciones antes de iniciar una búsqueda activa de empleo. Por lo mismo, mientras éstas estén disponibles y la pandemia siga latente, es posible que la oferta laboral se mantenga contenida.

Por el lado de la demanda, el significativo aumento de las vacantes en los dos últimos meses es una señal positiva. Con todo, a mediano plazo, una recuperación sostenida del mercado laboral requerirá de una inversión más dinámica. Más allá de esto, el posible encarecimiento de los costos laborales derivados de una serie de iniciativas que se discuten en el Congreso, en un contexto de creciente automatización, podría redundar en una lenta absorción de mano de obra, con el consiguiente impacto en el desempleo.

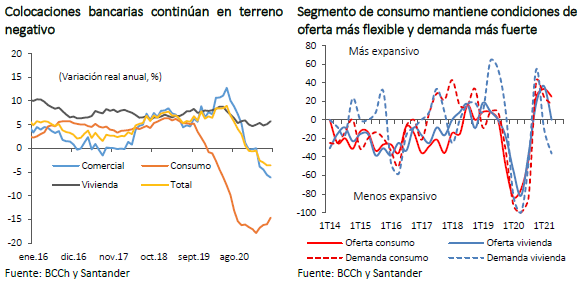

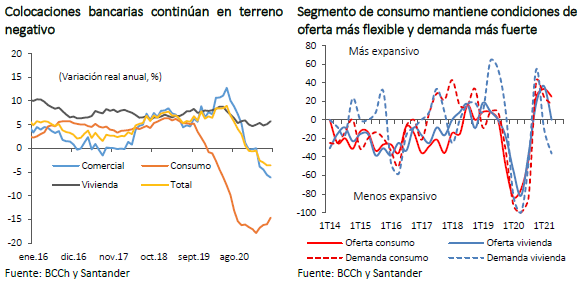

Colocaciones bancarias siguen retrocediendo

En junio, el crédito siguió mostrando tasas de crecimiento negativas (-3,6% anual, similar al mes previo), debido principalmente a la reducción de las colocaciones a empresas (-6,1%). Según la Encuesta de Crédito Bancario (ECB) del Banco Central, este segmento enfrenta condiciones de oferta más conservadoras y una demanda más débil respecto al trimestre anterior. Si bien las perspectivas de crecimiento para el año han mejorado, el panorama de mediano plazo presenta incertidumbre debido al clima político, lo cual ha elevado el riesgo de crédito y podría estar retrasando decisiones de inversión. Por otra parte, muchas empresas aún cuentan con elevada liquidez y presentan ratios de apalancamiento elevados.

Las colocaciones de consumo también exhiben una contracción significativa (-14,6%), aunque algo menos negativa que el mes previo. El crédito de consumo comenzó a mermar luego del estallido social a fines de 2019 y continuó castigado por la pandemia. En lo más reciente, las inyecciones de liquidez y las ayudas estatales han contribuido a reducir la demanda por este tipo de colocaciones y han permitido bajar los niveles de apalancamiento y la mora. En esta línea, la ECB destaca que este es el único segmento con estándares de aprobación y demanda más flexibles. Esto último se ha traducido en mayores montos de crédito en relación con el ingreso. Finalmente, los préstamos para la vivienda mantienen un crecimiento estable (5,7%), en un contexto de estándares de aprobación sin cambios.

Mercados financieros cierran el primer semestre con caídas históricas

A pesar de las mejores perspectivas de crecimiento para la economía, la evolución de la pandemia -con avances y retrocesos en las medidas de movilidad-, el ruido político interno y condiciones financieras más estrechas mermaron fuertemente los precios de los activos riesgosos. El IPSA perdió todo lo ganado en el año (-0,1%) y se ubicó en torno a 4.170 puntos, lejos de los niveles máximos alcanzados en abril (4.900 puntos). En las últimas semanas se ha tendido a acoplar a los débiles resultados de la región (MSCI Latam: -3,8% m/m). Hacia delante, la mayor apertura que implica el cambio en el Plan a Paso podría dar un impulso a la renta variable nacional, pero los riesgos políticos seguirán incidiendo.

El tipo de cambio ha tendido a depreciarse, moviéndose hasta niveles cercanos a $ 750 por dólar. Lo anterior se explica en parte por las correcciones del precio del cobre, así como a la sostenida apreciación del dólar a nivel global (DXY: +2% m/m), debido al creciente apetito de los inversionistas internacionales por los activos en esa moneda tras el proceso de recuperación económica de EE.UU. Con todo, el tipo de cambio profundiza el premio (+$50) respecto al valor consistente con los fundamentales tradicionales, lo que se atribuye a la incertidumbre local. La depreciación del tipo de cambio se ha dado a pesar del aumento en el ritmo de liquidación diaria de divisas (hasta US$ 500 millones) por parte del Ministerio de Hacienda, lo que podría elevar el monto máximo a subastar durante julio a US$ 4.700 millones, y a los recientes anuncios de emisión de nueva deuda, principalmente en moneda extranjera, por hasta US$ 8.000 millones.

Dada la evolución que estimamos más probable para los fundamentales de la paridad -en particular un precio del cobre descendiendo hacia US$4 la libra- proyectamos que la divisa cerrará el año en torno a $760, algo más arriba de lo que preveíamos en nuestro informe previo.

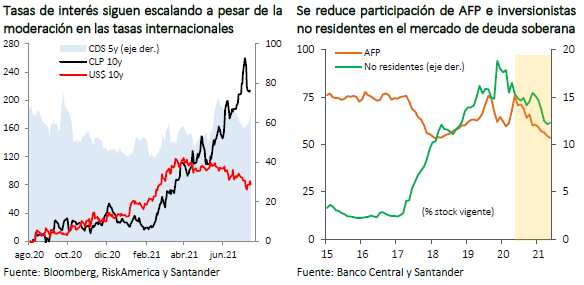

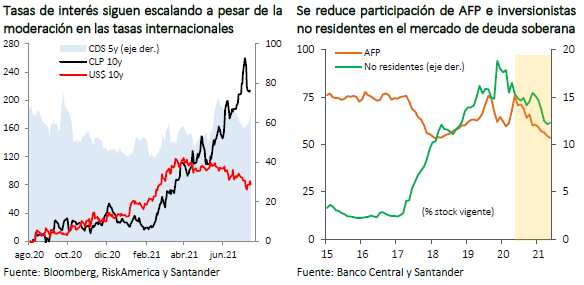

Las tasas locales han estado bajo constante presión desde hace varias semanas, llevándolas a niveles no vistos desde fines de 2018. Detrás de esto han estado las mayores primas por riesgo, la menor demanda por instrumentos de renta fija luego de los retiros de fondos de pensiones, la menor participación de los inversionistas no residentes en un contexto de flight to quality y la mayor oferta de papeles emitidos por el fisco para financiar su déficit.

A lo anterior se agrega la aceleración de corto plazo de la economía que llevó al Banco Central a un cambio de tono en su último IPoM, donde apuntó a un adelantamiento del inicio del proceso de incrementos de la TPM. Así, las tasas de los bonos en pesos a 10 años alcanzan niveles de 4,5% al cierre de este informe, y a pesar de la corrección más reciente, equivale a 188 puntos base más que en enero y casi el doble de hace un año atrás, el momento más crudo de la pandemia.

En nuestro escenario base, las tasas de interés de largo plazo estarían cerca de sus valores máximos. Con todo, existen sesgos en ambas direcciones. Por una parte, la evaluación de riesgos que decante luego de los próximos procesos eleccionarios podría impactar las primas. Del mismo modo, si avanzan en el Congreso los proyectos de ley que autorizan nuevos retiros de fondos de pensiones, habría nuevas liquidaciones de instrumentos de renta fija lo que también pondría presión al alza sobre las tasas. Por otro lado, las tasas swap apuntan a un proceso de normalización monetaria bastante rápido, con la TPM ubicándose cerca de 3% durante el primer semestre del próximo año. Estimamos altamente probable que este escenario de tasas no se materialice, en línea con lo reflejado en el comunicado de ayer del Banco Central. Existe la posibilidad cierta de que la economía pierda dinamismo una vez que se acaben los estímulos fiscales, lo cual podría ocurrir a comienzos del próximo año. Eso, en un contexto de inflación acotada y un mercado laboral débil, harán que el proceso de normalización sea mucho más pausado, lo que podría generar una corrección en la parte más larga de la curva.

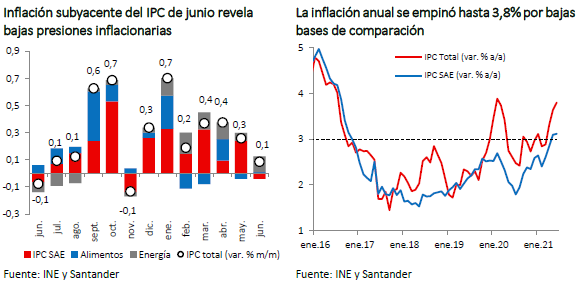

Presiones inflacionarias siguen contenidas

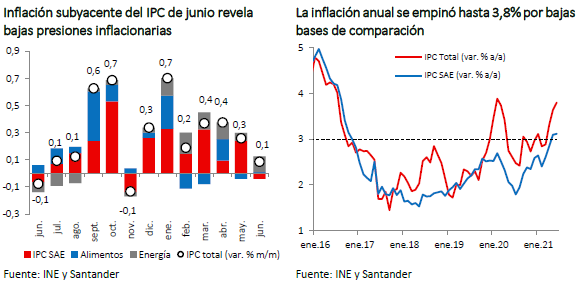

El bajo registro del IPC de junio de 0,1% m/m (0,3% esperado por el mercado) volvió a mostrar que las presiones inflacionarias siguen contenidas. En el mes destacó la variación nula en alimentos y las significativas caídas en vestuario (-0,06% incidencia), productos de cuidado personal (-0,05% incidencia) y muebles (-0,03% incidencia). Con ello, la inflación subyacente -medida tanto por el IPC SAE como por la nueva medida de IPC sin volátiles- tuvo un retroceso de 0,1%. Las bajas bases de comparación (IPC de junio 2020 fue negativo) hicieron que la variación anual de los precios se incrementara hasta 3,8% (el IPC SAE se mantuvo en 3,1%).

Las bajas presiones inflacionarias ocurren a pesar del fuerte impulso que ha tenido el consumo por las inyecciones de liquidez, desde el tercer retiro de los fondos de pensiones. En parte, esto se puede deber a la rápida recomposición de inventarios que ha permitido a la oferta responder a la mayor demanda. Por otra parte, el tipo de cambio se mantiene bastante más apreciado que hace un año, lo cual también ha contribuido a acotar las alzas. Con todo, la medición del IPC sigue afectada por la situación sanitaria debido a que los precios de una serie de servicios que no pueden ser prestados normalmente (viajes aéreos, turismo, servicios de recreación y cultura) siguen siendo imputados (la tasa de imputación de precios en el mes fue de 23,2% por sobre el 22,7% de mayo y tres veces superior a los niveles previos a la pandemia).

Para los próximos meses el IPC seguirá avanzando moderadamente, incidido por las alzas en los precios internacionales de los combustibles. Las bajas bases de comparación harán que los registros anuales vuelvan a subir en julio y agosto, pero a contar de septiembre debiesen moderarse. Así, estimamos que la inflación anual cerrará el año en torno a 3,7%, para luego converger hacia 3%, considerando que la economía aún mantiene holguras de capacidad relevantes, principalmente en el mercado laboral.

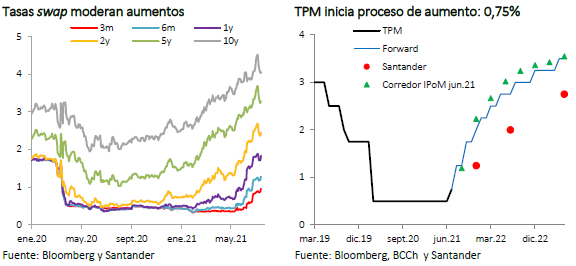

Banco Central inicia proceso de alza de tasas

Tal como esperaba el mercado tras las señales dadas en el último IPoM, el Banco Central aumentó la Tasa de Política Monetaria (TPM) hasta 0,75%, desde el 0,5% vigente desde marzo de 2020. Con ello se da comienzo a un ciclo de alzas de tasas tendiente a ir restando expansividad de la política monetaria.

De acuerdo con el comunicado de ayer, el Consejo estima que la economía evoluciona en línea con el escenario del último IPoM (aunque es probable que la inflación cierre el año por debajo de lo contemplado en dicho informe). De esta manera, resaltan que los futuros ajustes de la TPM “serán evaluados de acuerdo con la evolución de la economía, donde las señales obtenidas hasta ahora hacen poco probable los escenarios que marcan los límites del corredor de tasa del IPoM de junio”. Además, anticipan que la TPM estará por debajo de su nivel neutral (estimado en 3,5%) durante todo el horizonte de proyección (hasta julio de 2023). Ambas referencias representan un sesgo algo más dovish que el plasmado en el comunicado anterior y hacen prever que el proceso de normalización monetaria será muy gradual. Dado lo anterior, no descartamos que en la próxima RPM de fines de agosto la TPM se mantenga en 0,75%.

Hacia delante, los riesgos todavía presentes en la economía derivados de la pandemia y la probabilidad que, una vez culminado el impulso fiscal, tanto la actividad como las pocas presiones inflacionarias pierdan fuerza, nos llevan a estimar una trayectoria de alzas más pausada que lo contemplado en los precios de los activos financieros, aun cuando estos ya presentaron algún ajuste posterior a la sorpresa de inflación de junio (swap a 10 años: -30pb).

Ministerio de Hacienda reconoce abultado déficit en 2021

En su último Informe de Finanzas Públicas (IFP) el Ministerio de Hacienda actualizó su estimación de gasto para 2021 hasta 30,5% de PIB, superando en 4,4 puntos de PIB la proyección del IFP de abril. El aumento se explica, principalmente, por la mayor cobertura y montos del IFE universal, que implican un desembolso adicional por casi US$ 10 mil millones (3% de PIB). Con esto, el crecimiento real del gasto ascendería a cerca de 27%, lo que sumado al incremento de 10% registrado en 2020 da cuenta del sustantivo impulso fiscal, para enfrentar los efectos de la pandemia.

Las mejores perspectivas para el PIB (7,5%) y el precio del cobre promedio (US$ 4,11 por libra) redundan en una mayor estimación para los ingresos, que crecerían 33% en el año. Con estos resultados, el déficit estimado para 2021 alcanzaría 7,1% de PIB, bastante por sobre lo proyectado en IFP de abril (3,8% de PIB), pero en línea con nuestras estimaciones (ver Panorama Económico Mensual de junio 2021).

El informe también actualiza las necesidades de financiamiento del fisco, las que ascenderían hasta US$ 36.000 millones para el año. Estas incluyen, además del déficit (US$ 23.000 millones), la amortización de deuda y capitalización de fondos estatales. Hasta ahora, el financiamiento ha sido cubierto con US$ 6.710 millones retirados de los Fondos Soberanos y emisión de deuda por US$ 11.900 millones. Según lo informado por Hacienda, para completar la cobertura durante el segundo semestre se retirarán US$ 2.450 millones adicionales y se emitirán US$ 15.100 millones. De este último monto, US$ 8.000 millones son adicionales al calendario de emisión original para 2021, por lo que podría tener impactos en el tipo de cambio y en las tasas locales. Cabe recordar que las últimas emisiones del Gobierno ya se han colocado a tasas superiores a las registradas hace pocos meses, dando cuenta de un estrechamiento en las condiciones financieras.

Finalmente, el IFP estima que la deuda cerrará este año en 34,1% del PIB, cifra que se ha mantenido moderada en parte por las reiteradas revisiones al alza en el PIB nominal (el IFP tiene implícito un crecimiento de 17% en esta variable). En el mediano plazo, el reporte considera un retroceso en los niveles de gasto -por el carácter transitorio de las medidas asociadas a la pandemia- con lo que la deuda alcanzaría 38,5% del PIB en 2025. Sin embargo, persiste la incertidumbre respecto a si será posible reducir el gasto el próximo año (situación que no se ha registrado desde mediados de los años 80). Además, no es descartable que un nuevo deterioro en las condiciones sanitarias se traduzca en nuevas transferencias similares a las que se han vistos en meses recientes.