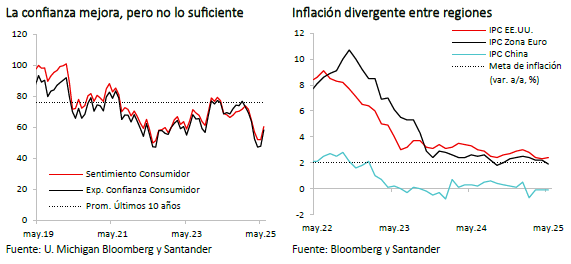

Puntos destacados

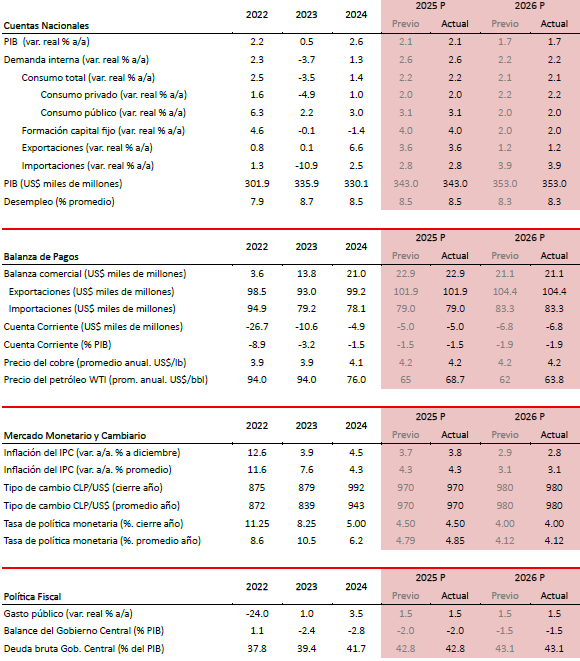

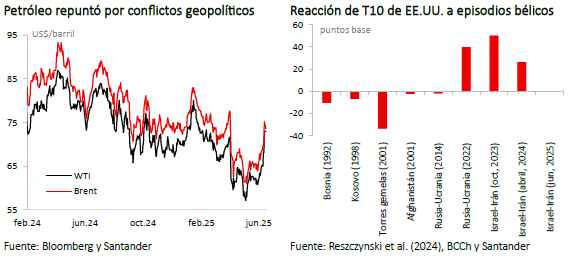

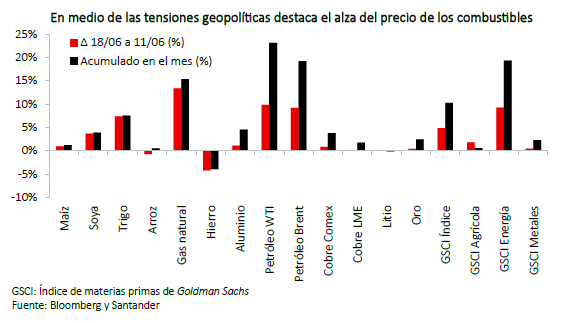

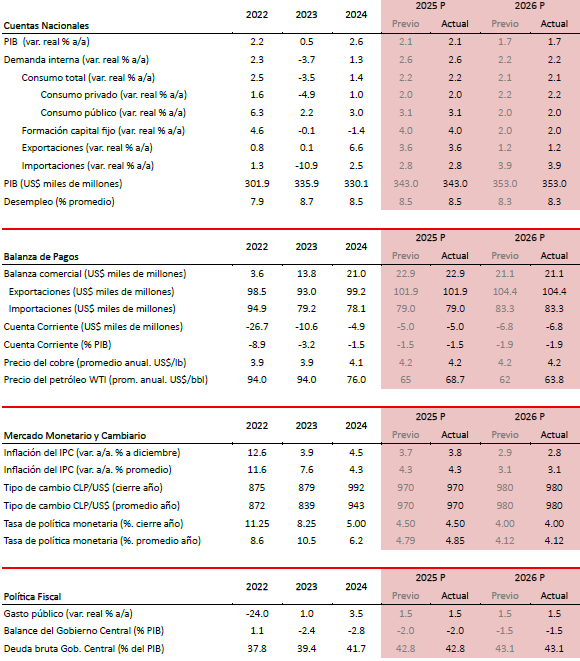

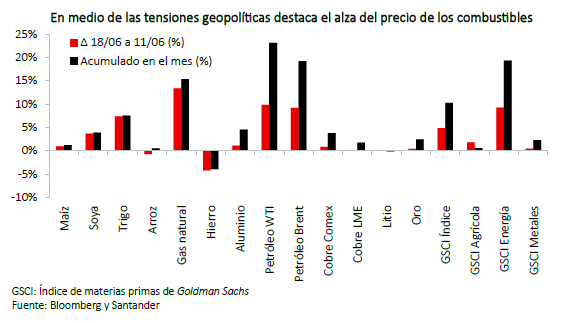

- La geopolítica vuelve al centro del escenario. La escalada del conflicto entre Israel e Irán recordó que los riesgos geopolíticos seguirán siendo una fuente persistente de incertidumbre para la economía mundial. El petróleo sube con fuerza. Corregimos al alza nuestra proyección para 2025 a US$ 69 por barril (desde US$ 65), donde nuestro escenario base asume que no habrá disrupciones severas de oferta.

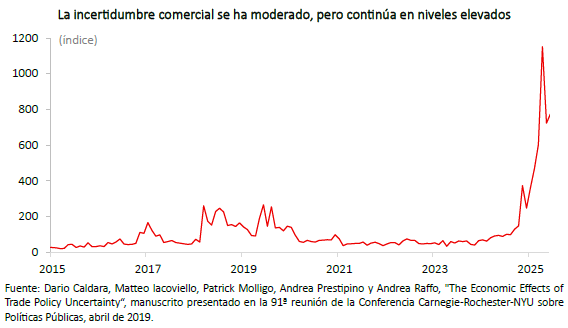

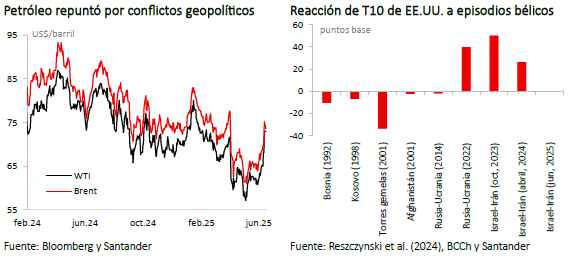

- Tregua entre EE.UU. y China alivia tensiones, pero la incertidumbre comercial persiste. La reducción arancelaria por 90 días alejó temporalmente los escenarios extremos, aunque el conflicto sigue abierto y la estrategia comercial de EE.UU. mantiene presión sobre sectores clave. Esperamos una tarifa base universal de 10% y aranceles específicos adicionales.

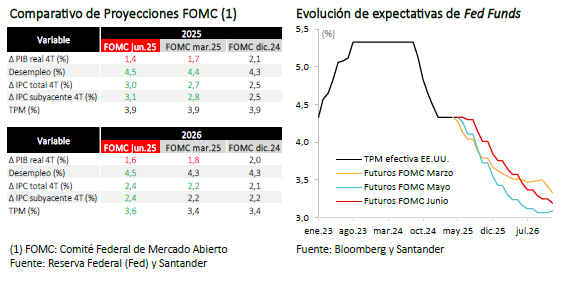

- Política monetaria diverge a nivel global. Mientras el BCE inició recortes, otros bancos centrales como Brasil y Suecia sorprendieron con decisiones en direcciones opuestas, reflejando diferencias en condiciones macro y presiones inflacionarias. La Fed mantiene tono cauteloso y se anticipan dos recortes en 2025.

-

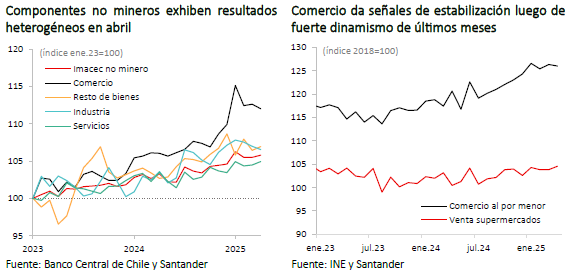

- Efectos de la guerra comercial se mantienen acotados en la economía local, pero se espera impacto en el segundo semestre. Actividad económica sorprendió al alza en abril, impulsada principalmente por la minería. No obstante, comienzan a disiparse algunos estímulos temporales, como el efecto de cerezas, con lo que sectores como manufactura y comercio muestran caídas mensuales.

- Mercados financieros locales estables pese al ruido externo. El tipo de cambio se mantiene en torno a $940 por dólar, mientras que las tasas locales han mostrado variaciones acotadas.

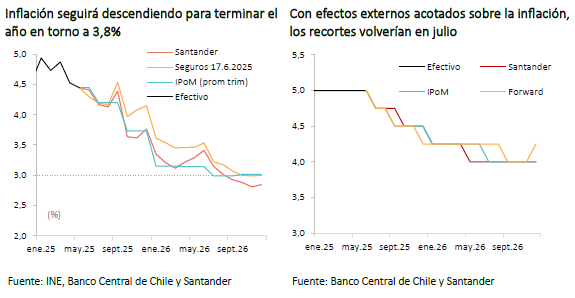

- La inflación seguirá desacelerándose. No obstante, corregimos levemente al alza nuestra proyección anual para 2025 a 3,8% (desde 3,7%), considerando el repunte reciente del petróleo, aunque los efectos de segunda vuelta siguen siendo acotados.

- Banco Central mantuvo la Tasa Política Monetaria en 5%, destacando cautela por conflicto en Medio Oriente. Las condiciones estarían dadas para realizar recortes de la tasa en los próximos meses, pero dependerá de la evolución de las tensiones comerciales y geopolíticas.

Descargar PDF

Mercados globales bajo presiones geopolíticas y comerciales

Las tensiones geopolíticas se intensificaron en Medio Oriente. La decisión de Israel de atacar objetivos en Irán, en un intento por frenar su programa nuclear, y el posterior intercambio de ataques entre ambos países, introdujeron una nueva dosis de incertidumbre en los mercados internacionales, elevando los temores sobre una posible escalada regional. Más allá de cómo evolucione este conflicto en particular, la situación nos recuerda que los riesgos geopolíticos se han convertido en una fuente persistente de inquietud para la economía global, afectando la confianza de hogares y empresas.

El precio del petróleo sube con fuerza. En la última semana, el precio del petróleo se incrementó 15%, con el WTI alcanzando US$ 75 por barril y el Brent US$ 77 el barril. Nuestro escenario base asume que no habrá disrupciones significativas en la oferta y que los riesgos geopolíticos deberían moderarse hacia fines de año, en la medida que se avance hacia un acuerdo entre las partes involucradas. En este contexto, ajustamos al alza nuestra proyección para el precio promedio del petróleo WTI en 2025 a US$ 69 el barril (antes US$ 65 el barril), pero mantenemos sin cambios la estimación para el cierre de 2026 en US$ 62 el barril. Sin embargo, no pueden descartarse escenarios de cola, donde interrupciones severas en el suministro podrían llevar los precios por sobre los US$ 90 por barril.

Los bonos del Tesoro de EE.UU. no han cumplido su rol tradicional como refugio en los recientes episodios de conflicto armado. En el actual contexto internacional, el dólar ha seguido debilitándose en términos multilaterales, ubicándose el DXY en torno a 99 puntos al cierre de este informe (DXY: índice de dólar global frente a una canasta de monedas). Por su parte, los rendimientos de los bonos del Tesoro a 10 años se mantuvieron presionados tras la escalada del conflicto, reflejando que ya no actúan como refugio ante episodios de riesgo como lo hacían históricamente. Desde entonces, la tasa a 10 años ha oscilado en torno a 4,4%, aún por sobre su promedio de los últimos cinco años (3%), lo que evidencia la persistente preocupación por la sostenibilidad fiscal estadounidense y por los efectos que los aranceles podrían tener sobre la actividad y las perspectivas económicas.

Pese a la tregua temporal entre Estados Unidos y China, la incertidumbre comercial sigue elevada. La reducción arancelaria acordada por 90 días entre ambos países en Ginebra el mes pasado y los avances recientes en las negociaciones de Londres han generado un alivio parcial en las tensiones comerciales, alejando temporalmente los escenarios de mayor riesgo. Sin embargo, su carácter transitorio mantiene vigente un alto nivel de inquietud. En paralelo, el Tribunal de Comercio Internacional de EE.UU. intentó bloquear la entrada en vigor de los aranceles recíprocos anunciados por la administración Trump, al considerarlos ilegales. La Casa Blanca respondió con un recurso ante la Corte de Apelaciones, que permitió restablecer los aranceles mientras se resuelve el fondo del caso. Aunque existen mecanismos alternativos —como órdenes ejecutivas— que permitirían avanzar con la agenda arancelaria, este precedente judicial introduce nuevas restricciones legales que acotan los escenarios de escalamiento más extremo.

Las tensiones comerciales continuarán por un periodo prolongado. Nuestra visión considera que se establecerá una tarifa universal de 10% aplicada a todos los países, complementada con aranceles adicionales para sectores o productos sensibles, entre los cuales no se descarta el cobre. Este escenario prolongaría la incertidumbre y seguiría condicionando el desempeño del comercio global.

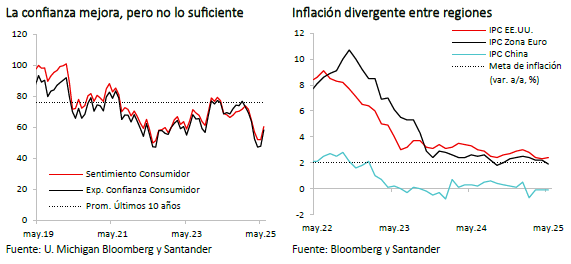

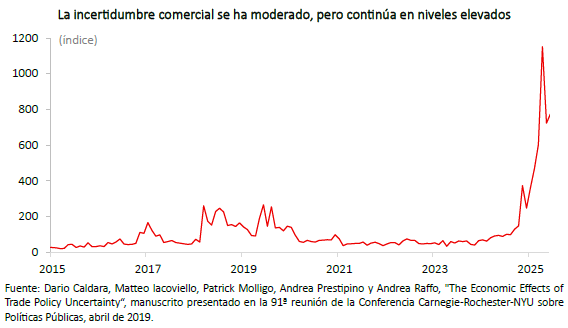

Los datos de actividad estadounidense se deteriorarán en los próximos meses. Si bien, algunas cifras recientes han superado las expectativas del mercado (creación empleos no agrícolas: 139 mil vs. 126 mil esperado; tasa de desempleo: 4,2% en línea con lo previsto), otros indicadores adelantados muestran señales de enfriamiento (ISM manufacturero: 48,5 vs. 49,5 esperado; ventas minoristas: -0,9% m/m). Por su parte, si bien los indicadores de confianza han mejorado (U. Michigan: 60,5 vs. 52,2 previo), aún no han revertido del todo el impacto arancelario (vs. diciembre 2024: 74 puntos). En conjunto, estas señales en el margen sugieren una desaceleración hacia el segundo semestre, reforzando las correcciones a la baja en las proyecciones de crecimiento para EE.UU.

Perspectivas inflacionarias divergentes entre regiones. En mayo, la inflación en EE.UU. sorprendió a la baja (0,1% m/m vs. 0,2% esperado), lo que moderó las preocupaciones inmediatas sobre el impacto de los aranceles en los precios. Sin embargo, mantenemos nuestra proyección de una aceleración inflacionaria en la segunda mitad del año, cerrando 2025 con una variación superior al 3,5%, impulsada por los efectos de las tarifas. En contraste, China continúa enfrentando presiones deflacionarias: el IPC cayó 0,1% a/a en mayo, mientras el índice de precios al productor (IPP) se ubicó en -3,3% a/a, su nivel más bajo desde julio de 2023. Aunque se proyecta una moderación en la caída hacia fines de año, se espera que el IPP siga en terreno negativo en 2025 (Bloomberg: -2,0%). Por su parte, con un avance mensual nulo, la inflación en la Zona Euro en mayo se ubicó en torno al objetivo de 2% (1,9% vs. 2,2% previo), lo que dio espacio al Banco Central Europeo (BCE) de concretar la reducción esperada de 25 pb de la tasa de referencia. Al mismo tiempo, se revisaron las proyecciones confirmando una inflación promedio de 2% en 2025 y 1,6% para 2026.

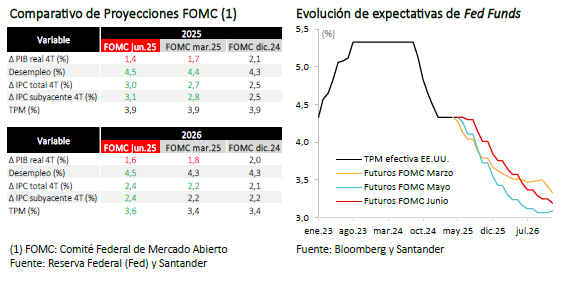

La Reserva Federal mantiene una postura cauta y reafirma expectativas de dos recortes este año. La Fed mantuvo un tono prudente en su reunión de junio. De la actualización de proyecciones, destaca la revisión a la baja en las expectativas de crecimiento (de 1,7% a 1,4% para este año y de 1,8% a 1,6% para 2026), la mayor inflación esperada (total y subyacente) y los dos ajustes de tasa implícitos en el “dot plot”, lo cual coincide con nuestra visión y la del mercado. En la conferencia de prensa, Jerome Powell enfatizó en la poca urgencia de iniciar el proceso de normalización en medio de un contexto incierto como el actual y reiteró que la trayectoria de tasas estará condicionada a la evolución de la economía y los riesgos vigentes, sobre todo en el impacto de las tarifas comerciales sobre la inflación.

Otros bancos centrales divergen en sus decisiones de política monetaria. En línea con las expectativas del mercado, el Banco Central Europeo (BCE) decidió recortar su tasa de depósitos en 25 pb hasta 2,0% a principios de junio y anticipa una pausa en julio. La decisión se basó en que el proceso de convergencia inflacionaria continúa acorde a las proyecciones y la inflación actualmente se sitúa en torno al objetivo del 2%. Si bien otras autoridades monetarias como Perú y Canadá decidieron no sorprender y concretar una

mantención de sus tasas de referencia en junio, bancos centrales como el de Suecia optaron por un recorte de 25 pb, ante una débil recuperación económica y anticipando ajustes adicionales, en la medida que la inflación se mantenga bajo control. Por su parte, Brasil sorprendió al no detener su política contractiva subiendo la tasa Selic a 15% (14,75% esperado), acumulando 275 pb de alzas en lo que vamos del año.

La Sección 899 agrega una nueva capa de incertidumbre al contexto internacional. La reforma tributaria de Donald Trump, conocida como la “Big Beautiful Bill”, fue aprobada por una estrecha mayoría en la Cámara de Representantes y ahora está a la espera de la votación en el Senado. El proyecto fiscal establece una serie de medidas tributarias conocidas desde su primera administración, pero también incorpora normativas nuevas, entre ellas la llamada “Sección 899” que ha generado inquietud entre los inversionistas. Lo anterior, debido a que contempla gravámenes sobre los ingresos pasivos (como los dividendos) a contribuyentes que provengan de países que aplican impuestos definidos como “injustos” hacia empresas y personas estadounidenses. Dichos impuestos no se impondrían hasta 2027 y tendrían un tope del 15%. El Senado podría aprobar esta legislación a fines de la próxima semana y se espera la promulgación final a fines de julio o principios de agosto.

El precio del cobre se mantiene elevado, pero esperamos una moderación hacia adelante. El mercado del cobre continúa estrecho, impulsado por las compras anticipadas ante la expectativa de nuevos aranceles de EE.UU., lo que ha reducido significativamente los inventarios. Este ajuste ha llevado la cotización a US$ 4,4 la libra al cierre de este informe, manteniendo una brecha con la Bolsa de Nueva York (COMEX), donde el precio alcanzó US$ 4,8 la libra. No obstante, comienzan a observarse señales mixtas desde China: las exportaciones crecieron 4,8% a/a (vs. 6% esperado), las importaciones cayeron -3,4% a/a (vs. -0,8% esperado), mientras que las ventas minoristas (6,4%) y la producción industrial (5,8%) superaron las expectativas del mercado. Además, la posibilidad de que EE.UU. implemente aranceles adicionales sobre el cobre podría poner fin a las compras anticipadas, aliviando parte de la presión sobre el mercado físico. En este contexto, mantenemos nuestra proyección de precio promedio en US$ 4,2 la libra para 2025 y 2026.

Actividad exhibe resultados heterogéneos entre sectores, donde impulsos transitorios comienzan a ceder

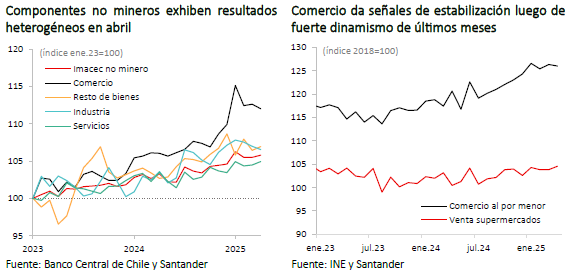

La actividad en abril estuvo impulsada por la minería, aunque comienza a evidenciarse la disipación de los impulsos transitorios observados a inicios de año. El Imacec de abril registró un avance de 2,5% a/a con un incremento de 0,6% m/m, dinamismo que estuvo explicado principalmente por el sector minero (10,7% a/a; 3,3% m/m desestacionalizado). Los sectores no mineros registraron resultados mixtos, con crecimientos en servicios (0,4% m/m desestacionalizado) y el conjunto resto de bienes (0,5% m/m desestacionalizado). Por el contrario, ya se observa el retiro de impulsos transitorios de oferta, como el de las cerezas, con una caída en el comercio (-0,5% m/m) arrastrada por el sector mayorista, mientras que la producción manufacturera cae por tercer mes consecutivo (-0,4% m/m).

En el corto plazo, la actividad seguirá mostrando cifras positivas, favorecida por una baja base de comparación, mientras que los efectos de la guerra comercial se materializarían en la segunda mitad del año. La baja base de comparación llevará a que la variación del Imacec de mayo se ubique por sobre el 3,5% a/a, con expansiones significativas en todos los sectores. En este contexto, el impacto de las tensiones comerciales todavía no se refleja en los datos, pero prevemos que su efecto se observará más adelante, particularmente a través de canales indirectos.

El sector exportador sigue mostrando fortaleza, pero comienza a moderarse. Las exportaciones agrícolas ya evidencian señales de normalización, luego del récord de cerezas a fines del año pasado y comienzos de este, dando cuenta de la disipación de este impulso en la economía. Por su parte, los envíos mineros comienzan a estabilizarse. Finalmente, las exportaciones industriales continúan acelerándose, reflejando una recuperación del sector.

Importaciones apuntan a una recuperación de la demanda interna. El crecimiento observado se explica, principalmente, por el aumento en la importación de maquinaria y bienes de consumo, anticipando una mejora en los indicadores de inversión y consumo privado. Este último ha mostrado un desempeño acotado desde 2024, por lo que estas señales cobran especial relevancia.

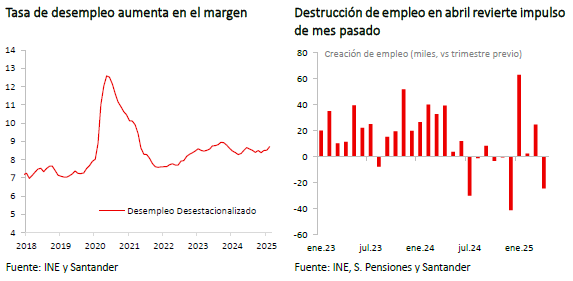

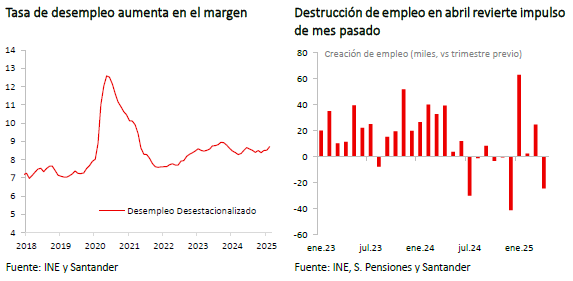

Deterioro de las cifras de empleo en el margen revierte mejora del mes previo. En el trimestre móvil terminado en abril, se destruyeron 24 mil empleos en términos desestacionalizados, revirtiendo la creación del mes anterior, mientras la tasa de desempleo aumentó a 8,7% desestacionalizada, quebrando la estabilidad que se mantenía desde octubre pasado. En doce meses, el empleo creció apenas 0,2%, reflejando un estancamiento en términos agregados, pero con un cambio en su composición: los asalariados privados aumentaron en 123 mil, mientras que el empleo público y por cuenta propia se redujeron. Esta mejora en la calidad del empleo también se refleja en los registros de cotizantes, que aumentaron en 89 mil a febrero. Aunque no se anticipan avances significativos en el corto plazo debido a la incertidumbre externa, la mayor proporción de empleo formal debiese apoyar una recuperación gradual del consumo.

Impacto de riesgos externos en activos locales ha sido acotado hasta el momento

Mercados financieros locales sin noticias relevantes. El tipo de cambio peso por dólar se ha mantenido estable durante los últimos meses en torno a $940 por dólar, coherente con el desempeño de sus fundamentales. El dólar global ha seguido debilitado y el precio del cobre se mantiene por sobre 4,4 dólares la libra. Por su parte, las tasas de interés tanto de corto como de largo plazo han tenido movimientos acotados en el último mes. El rendimiento del bono chileno a 10 años (BTP10) retrocedió 4 pb desde fines de mayo hasta cerca de 5,73%. Por su parte, los swaps promedio cámara en pesos (SPC) a 1 y 2 años se han estabilizado en torno a 4,5% mientras que las SPC en UF, luego de experimentar un ligero repunte a comienzos de mes, revirtieron el alza y se encuentran en 1,12% y 1,30%, respectivamente.

El panorama inflacionario se normaliza acorde con lo previsto, pero surgen nuevos riesgos

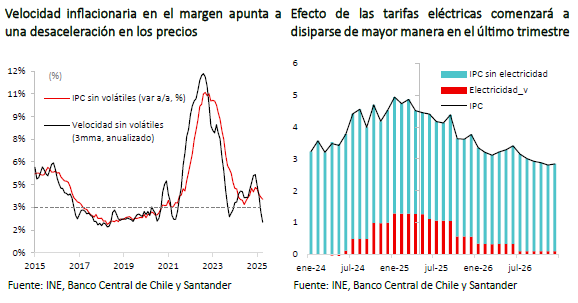

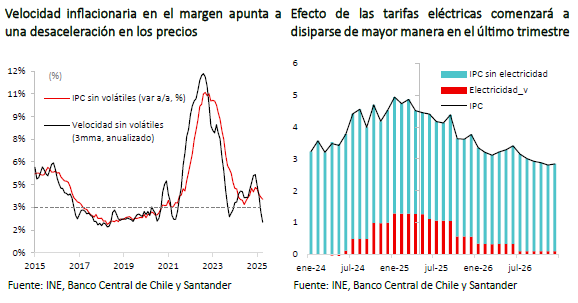

Inflación continúa su proceso de convergencia en mayo. En dicho mes el IPC aumentó 0,2% m/m, en línea con las expectativas, lo que llevó la variación anual a 4,4% (desde 4,5% en abril). Por su parte, el componente subyacente se elevó marginalmente a 3,6% a/a, pero exhibe una velocidad que permanece en torno al 2% anualizado, apuntando a que seguirá cediendo en el corto plazo.

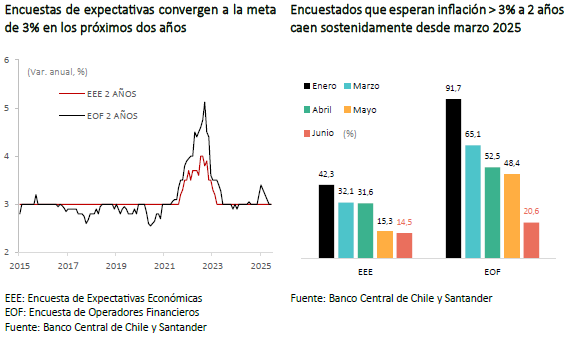

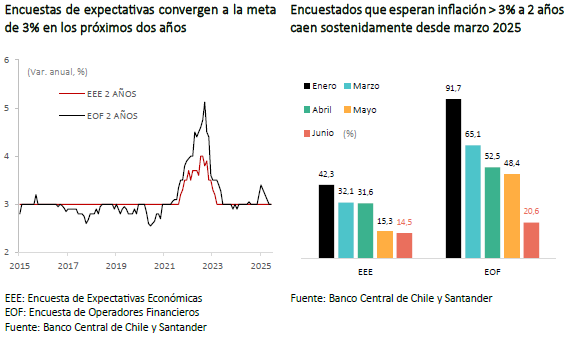

El mercado confirma expectativas de inflación a dos años firmemente ancladas en torno al 3 %. Tanto la Encuesta de Expectativas Económicas (EEE) como la Encuesta de Operadores Financieros (EOF) del Banco Central de Chile consignan ese nivel como mediana, y desde marzo ha caído de forma significativa la proporción de encuestados que anticipa una inflación superior a 3 %, tras el pico registrado en enero por la volatilidad internacional. De igual forma, las compensaciones inflacionarias a dos años (1 en 1) retrocedieron de 3 % al cierre de mayo a 2,9 % en la última cotización, reforzando la señal de expectativas estables y la confianza en la convergencia hacia la meta.

Dos nuevos riesgos emergen para la convergencia inflacionaria. El primero es el ajuste pendiente en tarifas eléctricas, relacionado con un eventual cobro retroactivo por el transporte de electricidad. Su impacto dependerá de cómo la SEC defina el mecanismo de cobro, lo que aún no ha sido precisado. En principio, de lo que se interpreta de la ley, al ser una reliquidación no debiese entrar en la medición del IPC. El segundo riesgo proviene del aumento en el precio del petróleo tras el recrudecimiento del conflicto entre Israel e Irán. Si este shock persiste, podría generar presiones adicionales sobre los valores internos.

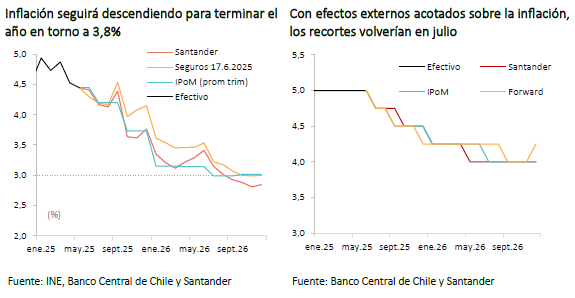

Corregimos levemente al alza nuestra proyección de inflación. Considerando lo anterior, y en particular por el alza del precio del petróleo en el corto plazo, revisamos levemente la proyección anual de inflación hasta 3,8% (3,7% previo), en un escenario que continúa marcado por efectos acotados de segunda vuelta y un dinamismo de la actividad que responde principalmente a factores de oferta, con un impacto limitado sobre la evolución de los precios.

Banco Central mantiene la Tasa Política Monetaria en 5%, destacando cautela por conflicto en Medio Oriente. La decisión se toma en un contexto externo que sigue marcado por las tensiones comerciales y la escalada del conflicto bélico en Medio Oriente, que introduce una nueva y significativa fuente de incertidumbre cuyos alcances, desarrollo e impactos se desconocen.

IPoM apunta a dos recortes de la tasa este año, pero escenario central no considera los efectos de los conflictos geopolíticos. Del corredor de tasas contenido en el Informe de Política Monetaria (IPoM) se infieren dos recortes en la tasa rectora, en julio y septiembre, en un escenario que no considera los posibles efectos de la guerra en Medio Oriente. Esto en un contexto donde las proyecciones de actividad se corrigen al alza, la inflación subyacente sorprende a la baja y las expectativas inflacionarias a dos años están ancladas.

En nuestra visión, las condiciones siguen dadas para realizar recortes, pero dependerá de la evolución del contexto externo. Si los efectos del conflicto en el Medio Oriente son transitorios, con impactos acotados en inflación, entonces seguirá habiendo espacio para realizar recortes toda vez que las presiones inflacionarias permanezcan acotadas, la velocidad de la inflación subyacente continúe en torno a 2% y las expectativas estén ancladas a la meta. En este contexto, anticipamos una baja en julio y otra en octubre. De haber un impacto mayor de la guerra sobre el precio del petróleo y las cadenas de suministros, entonces la primera disminución sería pospuesta.